こんにちは、もっちゃんです。

最近、新NISAの投資戦略どうしようかな〜ということばかり考えてます笑

みなさんも2024年からの新NISAに向けてどのように積み立てるか検討してる人も多いのでは無いでしょうか?

実際いろんな方が最適解や投資戦略について解説してる記事をよく読みます。

ただその中に私の求めてるシミュレーションがないんです・・・汗

今回の新NISAは投資枠拡大ももちろん大きな改正ですが、それ以上に売却時の枠復活が神改正だと思ってます。

(注意:売却した枠の復活は次年度)

それを踏まえ、どんな投資戦略が考えられるのかあれこれ考えて6パターンに大別しました。

本記事では、そんな私の投資戦略別シミュレーション結果を共有します!(結構自信作です!!笑)

新NISAの特徴

新NISAの改正ポイントを以下にまとめました。

改正ポイントまとめ

- 新NISAでは、つみたて枠(120万/年)と成長投資枠(240万円/年)の併用ができる!

- 新NISAでは、年間360万円まで投資ができる!※つみたて枠(120万/年)+成長投資枠(240万円/年)

- 新NISAで購入した金融商品は、非課税期間が無期限になる!※NISA外では投資益の20%が課税される。

- 新NISAの個人保有限度額は1,800万円。但し、非課税枠は保有商品の売却で復活する!

- 新NISAの年間投資枠(360万円)は、今後恒久的にもらえる!※これまでは期間限定の制度だった。

まずはこちらを押さえてもらえれば大丈夫です!

詳しくは別記事でも解説しているのでお時間のある人はぜひご一読ください↓

新NISAの投資戦略

新NISAのポイントを押さえたところで、いよいよ新NISAの投資戦略について考えていきましょう。

まず投資戦略を投資方針×投資先と分解してみます。

投資方針は大きく3つ。

A. 最速つみたて

…最速で満額(1,800万)を目指す

B. コツコツつみたて

…自分のペースでつみたてる

C. フル活用

…売却での枠復活を活かし、非課税枠を

最大限活用する

投資先も大きくは以下の3種の組み合わせになるはず。

①. インデックス…S&P500全米、全世界

②. 高配当…日本株、米国ETFなど

③. 個別成長…日本株など

これらの掛け合わせとなる以下6つが基本の投資戦略になるという風に考えました。

パターンA-①:

最速つみたて&インデックス集中 型

パターンA-②:

最速つみたて&インデックス+高配当 型

パターンB-①:

コツコツ積立&インデックス集中 型

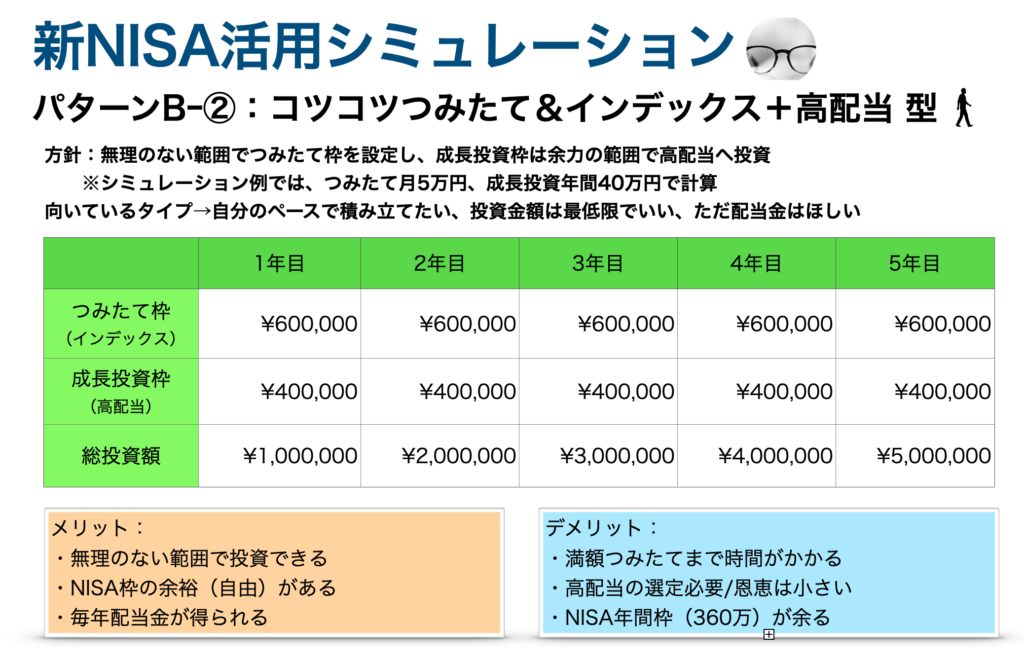

パターンB-②:

コツコツ積立&インデックス+高配当 型

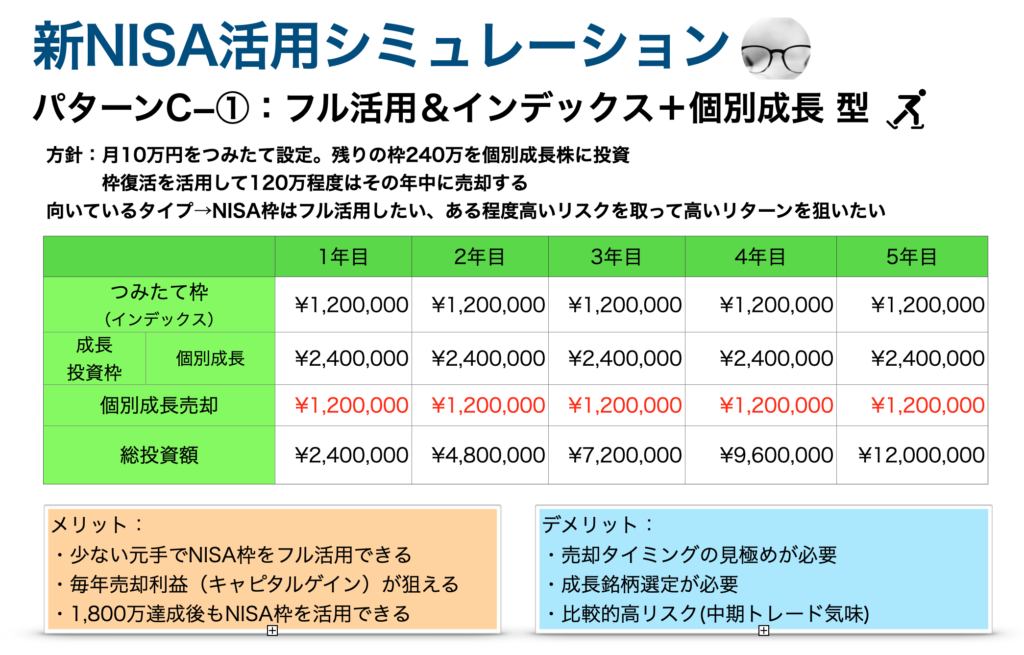

パターンC-①:

フル活用&インデックス+個別成長 型

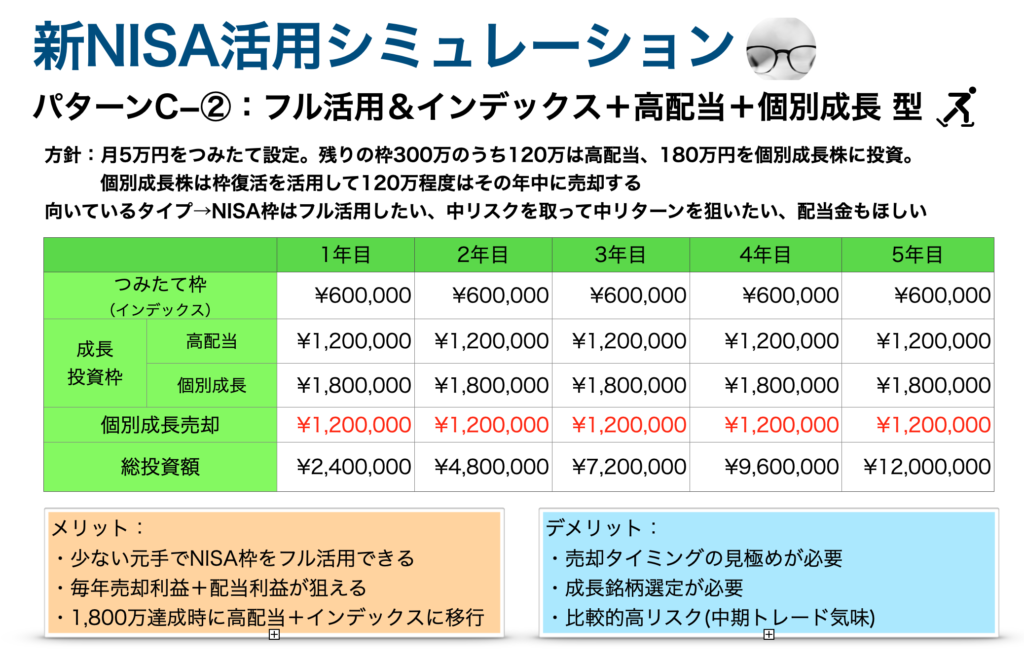

パターンC-②:

フル活用&インデックス+高配当+個別成長 型

投資方針から考えて選ばないであろう投資先との組み合わせは除外してます。

私が思うに、おおよその人は上記のいずれかのパターンに当てはまるのではと思います。

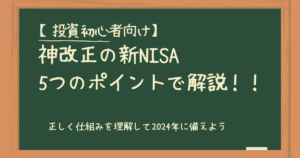

パターンA-①:最速つみたて&インデックス集中 型

年間投資上限枠を最速で達成。お金にものを言わす理論上の最適解!

5年で新NISA満額の1,800円に到達し、6年目以降はひたすら放置!

インデックスが複利効果でどんどん資産を膨らませていく様子を見守りましょう。

仮に年利平均4%で運用できた場合、20年後には約3,500万円となり、なんと利益1,700万円が非課税になります!

★結果★ 20年後の非課税メリットは合計で、、1,700万円!!

夢のある投資戦略ですが、年360万円も投資にお金をかけれる人はそもそもお金に困ってないような…笑

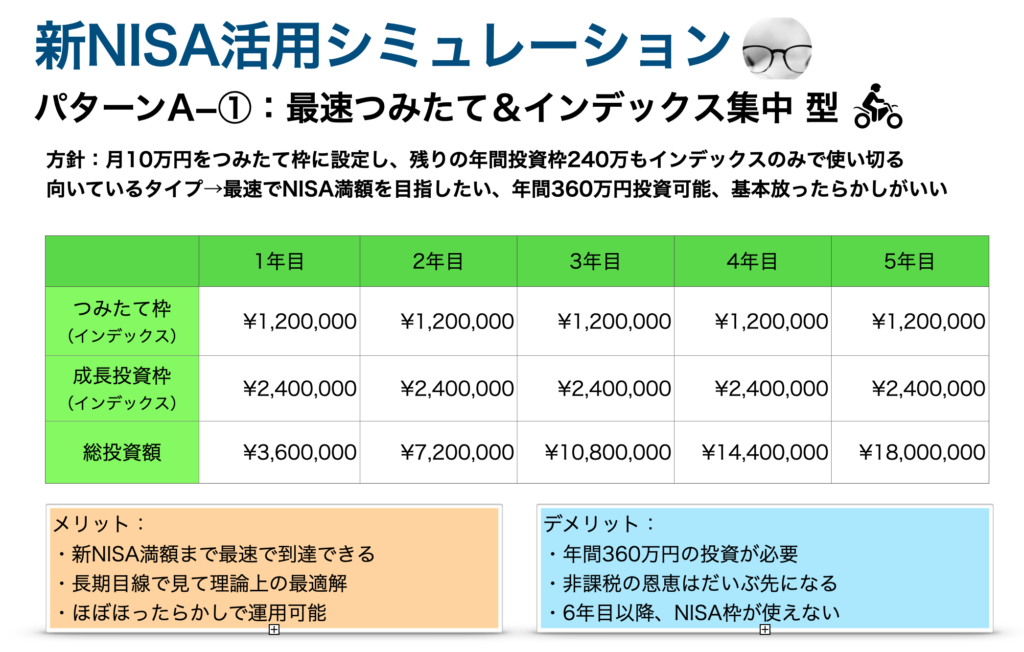

パターンA-②:最速つみたて&インデックス+高配当 型

年間投資上限枠を最速で達成。インデックスと高配当のハイブリッド型!

5年で新NISA満額の1,800円に到達し、6年目以降はひたすら放置!

但し、投資先はインデックスと高配当の2刀流。

最終的には、インデックス:1,200万円、高配当:600万円の合計1,800万円となりました。

利回りのシミュレーションはこんなかんじ↓

インデックス(元本:1,200万円)

年利平均4%で運用できた場合、20年後には約2,300万円となり、利益1,100万円が非課税になります!

高配当(元本:600万円)

配当利回り4%,元本変動なしの場合、1年目の4,8万円から始まり5年目の24万円が最大。

6年目以降24万円が毎年入ってきます。20年目までの配当総額は約430万円!

★結果★ 20年後の非課税メリットは合計で、、1,530万円!!

配当金の魅力は何といっても毎年確定利益を生み出せる点!このようなハイブリッドも魅力的な戦略です。

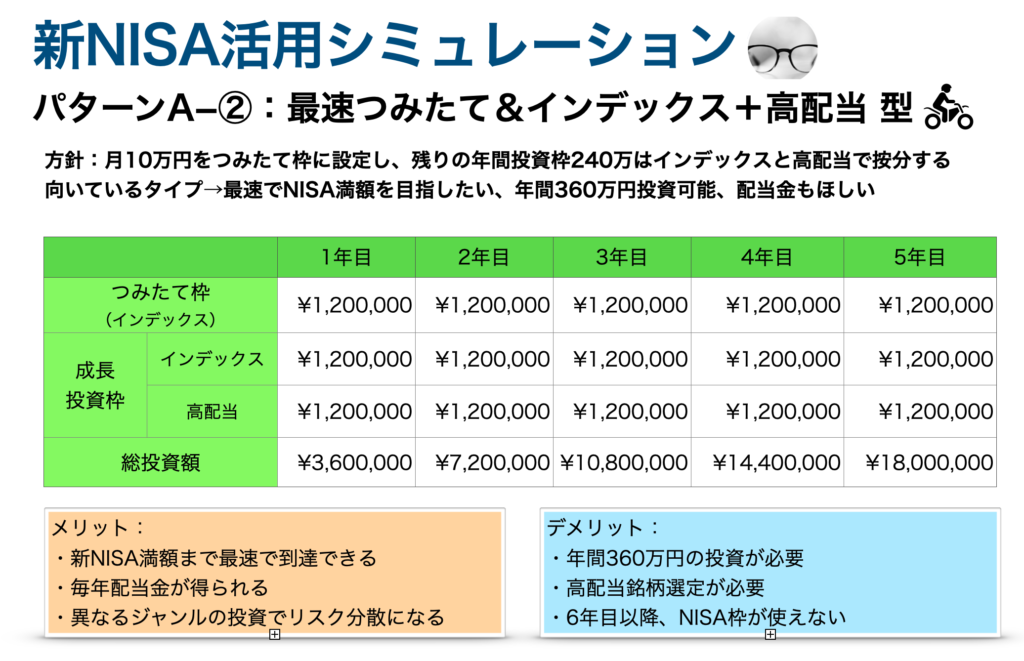

パターンB-①:コツコツつみたて&インデックス集中 型

パターンBはコツコツ型。

上記シミュレーション例の場合、年間投資は100万円なので満額到達までは18年かかります。

投資先もインデックス一本。淡々とつみたてた結果、気になる20年後は、、

インデックス(元本:1,800万円)

仮に年利平均4%で運用できた場合、20年後には約2,770万円となり、利益970万円が非課税になります!

★結果★ 20年後の非課税メリットは合計で、、970万円!!

やはり最速投資のパターンAには劣りますが十分な投資効果ではないでしょうか?

パターンB-②:コツコツつみたて&インデックス+高配当 型

こちらはパターンBのハイブリッド型。

上記シミュレーションの場合、18年後にインデックス1,080万円、高配当720万円で満額となります。

利回りのシミュレーションはこんなかんじ↓

インデックス(元本:1,080万円)

年利平均4%で運用できた場合、20年後には約1,660万円となり、利益580万円が非課税になります!

高配当(元本:720万円)

配当利回り4%,元本変動なしの場合、1年目の1,6万円から始まり18年目の28,8万円が最大値。

19年目以降28,8万円が毎年入ってきます。20年目までの配当総額は約330万円!

★結果★ 20年後の非課税メリットは合計で、、910万円!!

一部を高配当にまわしている分、B-①に比べややトータルメリットは劣りますが、

初年度から少しずつ配当金が入ってくる生活はかなり魅力的だと思います!

パターンC-①:フル活用&インデックス+個別成長 型

せっかくのNISA枠復活、使わなきゃ損じゃん!年間枠フル活用プラン!

売却をうまく活用することで年間360万円の投資枠を使い続けていくプラン。

(年間の持ち出しは240万円)

つみたて枠は5年目の600万円でストップ。

個別成長は年120万円投資(240万購入、120万円売却)で10年後に1,200万円となります。

売却については、あらかじめルールを設けるといいと思います。

売却ルール(例)

★利回り10%を超えたら売却する

★損失の出てる銘柄は要検討。

2年内で業績上がる見込みあり→持ち続ける

2年内で業績上がる見込みなし→売却

★年間での売却益は10〜5%の範囲とする(5%を割る損失売却はしない)

利回りのシミュレーションはこんなかんじ↓

インデックス(元本:600万円)

年利平均4%で運用できた場合、20年後には約1,170万円となり、利益570万円が非課税になります!

個別成長(元本:1,200万円)

保有株は平均年4%成長するものとする。

利益10%で売却,損失売却−3%、トータル売却利回り7%の場合、

保有株成長…20年後には約2,100万円となり、利益900万円が非課税になります。

また年間8,4万円の売却益もあり、こちらは20年間合計で168万円に。

★結果★ 20年後の非課税メリットは合計で、、1,638万円!!

注目すべきは、投資スピードはパターンAの2/3にも関わらず、

トータルリターンはほぼ同じ(≒1,700万円)という点。これは売却をうまく活用できているから。

ただ個別成長株についてはシミュレーションから逸脱するリスクも大きく(良くも悪くも)、、

売却の管理もしなくてはいけないところは考慮が必要です。

株の管理が苦にならず、より利益を目指したい中上級者向けですが、戦略としては大ありです。

パターンC-②:フル活用&インデックス+高配当+個別成長 型

売却活用しながら、インデックス、高配当、個別成長を狙う欲張りセット。

これまでのパターンのいいところをちょっとづつつまんだ欲張りパック。

つみたて枠は年間60万円×10年=600万円でストップ。

高配当は120万円×5年=600万円でストップ。

個別成長は年60万円投資(180万購入、120万円売却)で10年後に600万円となります。

利回りのシミュレーションはこんなかんじ↓

インデックス(元本:600万円)

年利平均4%で運用できた場合、20年後には約1,170万円となり、利益570万円が非課税になります!

高配当(元本:600万円)

配当利回り4%,元本変動なしの場合、1年目の4,8万円から始まり5年目の24万円が最大。

6年目以降24万円が毎年入ってきます。20年目までの配当総額は約430万円!

個別成長(元本:600万円)

保有株は平均年4%成長するものとする。

利益10%で売却,損失売却−3%、トータル売却利回り7%の場合、

保有株成長…20年後には約1,060万円となり、利益460万円が非課税になります。

また年間8.4万円の売却益もあり、こちらは20年間合計で168万円に。

★結果★ 20年後の非課税メリットは合計で、、1,628万円!!

一部を高配当に割り当てていますが、売却割合を高めている為、トータルメリットはC-①とほぼ同等です。

何より1年目から売却益8.4万円+配当4.8万円=13.2万円が入ってくるのが偉すぎる・・・!!

その分銘柄選定の負担、資産管理は複雑です!

まとめ

いかがでしたか、あなたの理想のプランはあったでしょうか?

今回は切りよく20年間での比較を行いましたが、実際は20年目以降も重要です。

そして20年目以降の投資方針も高配当に移す、ひたすら複利を活かす、徐々に取り崩すなど様々だと思います。

いずれにしても実際には本記事の6つのパターンのいずれかをベースに個人の状況に応じてカスタマイズしていく形になると思います。

ちなみに私は年間240万円も投資できるかはわからないですが、C-②プランをベースに投資予定です!

今回の新NISAでは、投資枠拡大、売却枠の復活という素晴らしい改良があるので、余裕のある人はぜひ売却を活用する方針にチャレンジしてみてもいいのでは無いでしょうか?

もちろん投資はあくまで余剰資産の範囲で楽しみましょう!

コメント